Taux d'endettement : pourquoi un maximum de 33 %, arbitraire suivant ses charges ?

Les banques se basent en pratique sur un taux d’endettement de 33 % maximum pour décider d’accorder ou non un crédit, et en particulier un crédit immobilier. Ce seuil permet de jauger la capacité d’un emprunteur à faire face à ses mensualités de remboursement, mais aussi à pouvoir continuer à vivre normalement, sans s’endetter, tout en remboursant un emprunt. Ce taux maximum de 33 % est davantage une convention qu’une obligation. Les banques peuvent donc y déroger. Néanmoins, les autorités de surveillance du secteur de la finance en France rappellent que la prudence impose que ce taux d’endettement de 33 % ne doit pas être dépassé pour accorder un crédit.

Qu’appelle-t-on le taux d’endettement pour les ménages ?

On parle de taux d’endettement dès lors qu’un ménage souhaite souscrire un crédit, et en particulier un crédit immobilier qui engage pour une longue durée et surtout des sommes conséquentes à rembourser.

Ce taux d’endettement est calculé par l’organisme financier prêteur, le plus souvent une banque dans le cadre des crédits immobiliers, en fonction des ressources et des charges financières liées à d’autres emprunts du ménage qui souhaite emprunter.

Les ressources prises en compte sont les salaires, auxquels s’ajoutent d’éventuelles primes qui reviennent régulièrement (un 13e mois par exemple). Selon les cas, les avantages en nature (tickets restaurant, chèques vacances, etc.) peuvent également être considérés par les banques pour calculer le taux d’endettement de leurs clients. Ces dernières prennent aussi en considérations leurs éventuels revenus locatifs, leurs allocations familiales surtout si elles concernent des jeunes enfants car elles vont durer dans le temps, les pensions d’invalidité, de réversion, etc.

Le taux d’endettement ainsi calculé représente donc le ratio entre les revenus nets d’un ménage et ses charges d’emprunt en cours. Ce ratio ne doit pas dépasser un certain seuil, estimé en France à 33 % des revenus nets par les établissements de crédit. Dans le cas contraire, une banque peut refuser d’accorder un crédit à un ménage qui est dans cette situation considérant qu’il aura du mal à rembourser ses mensualités tout en continuant à pouvoir faire face à ses dépenses courantes. Autrement dit, que ses échéances de remboursement pèseront trop lourd dans son budget.

Un taux d’endettement maximum de 33 % correspond à un reste à vivre acceptable

En prenant en compte le taux d’endettement d’un ménage, les banques, ou tout autre organisme auprès desquels il est possible de souscrire un crédit, considèrent en fait ce que l’on appelle son « reste à vivre ». Cet indicateur désigne, comme son nom l’indique, ce qu’il reste pour vivre à un ménage une fois ses mensualités de remboursement déduites et rapportées à ses revenus.

En France, les établissements bancaires et de crédit se basent sur ce ratio qui doit être au maximum de 33 %, d’une part afin que le « reste à vivre » d’un ménage qui souscrit un prêt reste acceptable, mais aussi, et surtout, qui correspond à un niveau au-dessus duquel les banques estiment qu’un ménage ne sera plus capable de rembourser ses mensualités de remboursement.

Ce ratio (le taux d’endettement) n’est pas défini par une convention officielle ou une loi. Le niveau de 33 % est celui qui est estimé par les établissements financiers, d’après leur expérience et compte tenu de moyennes constatées grâce aux dossiers de crédit traités, et au-delà duquel un ménage peut connaître de graves difficultés financières.

Néanmoins, il est tout à fait possible pour les banques de déroger à ce taux d’endettement de 33 % maximum qui reste une limite théorique. C’est pourquoi elles s’intéressent davantage au « reste à vivre » d’un ménage. Ainsi, les banques peuvent tout-à-fait légalement diminuer ce ratio et le porter par exemple à 30 % pour des ménages qui ont de faibles revenus afin que leur emprunt ne représente pas une charge trop élevée ou, au contraire, l’augmenter à 35 %, voire 40 %, pour des ménages aux revenus confortables.

Les banques ont également pour habitude d’augmenter le plafond du taux d’endettement communément admis pour les ménages fonctionnaires dont la sécurité de l’emploi est garantie, ou pour les emprunts dont la durée de remboursement est courte.

Si ce taux d’endettement maximum de 33 % peut ne pas être suivi par les banques, l’Autorité de contrôle prudentielle et de résolution (ACPR) de la Banque de France et le Haut Conseil de Stabilité Financière (HSCF) ont récemment rappelé à l’ordre les établissements financiers prêteurs car, selon leurs observations, l’endettement des ménages français, et plus précisément en matière de crédits immobiliers, ne cesse d’augmenter, et cela d’une manière forte.

Le HSCF recommande ainsi « aux établissements de crédit et aux sociétés de financement que pour leur production de crédits immobiliers, ils fassent preuve de prudence en se conformant aux bonnes pratiques usuelles qui garantissent la robustesse du modèle de financement du logement prévalant en France et de prévenir une dynamique excessive de l’endettement des ménages ».

Ces autorités dans le domaine financier vont donc veiller à ce que les banques n’octroient plus autant de crédits à des ménages dont le taux d’endettement dépasse ces 33 %. Dorénavant, seuls 15 % des emprunts qu’elles accordent pourront se baser sur un taux d’endettement de 35 % maximum (le taux d’endettement maximal recommandé par le HSCF) qui doit, en plus, représenter au maximum 7 années de leurs revenus.

Autres dossiers

-

Qu'est-ce qu'un avis d'échéance en assurance ? Le site Internet Assurance Banque Épargne Info Service définit l’avis d’échéance en matière d’assurance comme le « document adressé à l’assuré pour le paiement de sa cotisation. Ce...

-

Les agios : qu'est-ce que c'est ? Comment sont-ils calculés ? On parle d’agios en cas de découvert bancaire. Si, en principe, un compte bancaire ne peut pas fonctionner s’il n’est pas approvisionné, les banques tolèrent cette situation en autorisant...

-

Qu'appelle-t-on banque de proximité ? Est-ce différent d'une banque de détail ? Une banque de proximité fait partie de la grande famille des banques de détail qui désignent des établissements bancaires dont les missions consistent à distribuer des produits financiers, à...

-

Quel est le temps d'encaissement d'un chèque bancaire ? En 1865, la loi française instaure le chèque bancaire comme moyen de paiement. Depuis, plusieurs législations complémentaires vont préciser son utilisation comme la loi de 1926 qui pénalise...

-

Comment faire opposition à un prélèvement automatique ? Le prélèvement automatique est un moyen simple et sûr pour payer des factures à un créancier, surtout quand ces dernières reviennent de façon périodique. C’est pourquoi le prélèvement...

-

Report d'échéance de prêt : quel fonctionnement ? À tout moment, une personne qui a souscrit un prêt peut se retrouver dans l’impossibilité d’honorer normalement ses échéances de remboursement comme il s’y est engagé à la souscription...

-

Comment sortir d'un interdit bancaire ? Quelles solutions ? Suite à des difficultés financières, votre banque vient de vous signaler que votre compte est frappé d’une interdiction bancaire. Cette interdiction est assortie d’un fichage au fichier...

-

Quelle différence entre le capital emprunté et le capital restant dû ? Lorsque l’on s’engage dans un crédit à la consommation ou un crédit immobilier, il est important de bien comprendre les termes utilisés par les organismes prêteurs. D’abord, pour pouvoir...

-

13 conseils pour gérer son budget au quotidien sans tomber dans le rouge Entre vos charges mensuelles comme le loyer, les courses, le crédit de la voiture, etc. Vous ne vous en sortez pas et êtes toujours dans le rouge à la fin du mois. Votre banquier a l’habitude,...

-

Autorisation de prélèvement : comment ça fonctionne ? Le prélèvement est un moyen de paiement courant, en particulier pour payer des dépenses récurrentes comme un loyer, ses impôts, des factures d’électricité, d’eau, etc. Vos créanciers...

-

Donation à ses descendants : procédure, limite, quel coût ? Si vous avez de l’argent ou des biens et que vous désirez le transmettre à vos descendants du temps de votre vivant, sachez que c’est possible. Vous pouvez ainsi aider financièrement vos...

-

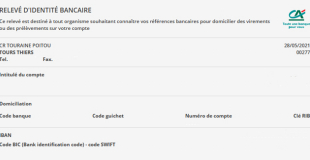

Tout savoir sur le RIB (Relevé d'Identité Bancaire) Chaque titulaire d’un compte bancaire dispose d’un Relevé d’Identité Bancaire (RIB) qui correspond en quelque sorte à la carte d’identité de son compte. Ce document, remis par la banque,...