Qu'est-ce que le montant restant dû ?

Le montant restant dû d’un crédit désigne, pour faire court, le solde d’un prêt à un moment précis, c’est-à-dire les sommes qu’il reste à rembourser par l’emprunteur, taux d’intérêt et éventuels autres frais annexes inclus. Le montant du capital restant dû est indispensable à connaître pour savoir où en sont ses remboursements et ainsi mieux maîtriser son budget. Il est aussi utile en cas de rachat de crédit ou de remboursement anticipé.

Montant restant dû d’un crédit : ce qu’il reste à payer à l’emprunteur

Dans le cadre d’un crédit à la consommation ou d’un crédit immobilier, le montant restant dû, plus précisément le capital restant dû, fait référence aux sommes qu’il reste à payer à l’emprunteur pour rembourser en totalité son prêt.

Quand on parle de crédits, le montant restant dû représente le montant total des sommes empruntées et le coût total du crédit, c’est-à-dire en incluant le montant des intérêts et éventuellement le coût d’une assurance emprunteur. Le montant restant dû prend en compte aussi la durée du crédit et la date du premier versement de remboursement. Le montant du capital restant dû sert notamment à calculer celui des intérêts à venir.

Pour un emprunteur, calculer seul son montant restant dû n’est pas une chose simple notamment à cause des intérêts qui sont souvent remboursés en début de crédit et dont le montant varie et est difficile à déterminer à un moment précis d’un crédit.

En revanche, l’emprunteur dispose heureusement d’un bon moyen pour connaître à tout moment le solde exact de ce qu’il lui reste à rembourser en consultant le tableau d’amortissement que son banquier ou tout autre organisme financier qui lui a prêté de l’argent lui a obligatoirement remis lors de la souscription de son crédit.

Cet échéancier est rempli d’avance, et de manière définitive, pour toute la durée du crédit, sauf si le taux d’intérêt choisi est variable. Dans ce cas-là, ce document est élaboré de manière prévisionnelle. Le tableau d’amortissement permet ainsi de savoir mois par mois (si les remboursements sont mensuels) ce que l’emprunteur a déjà remboursé et ce qu’il lui reste à payer, soit le montant restant dû de son crédit.

Lorsque le taux d’intérêt du crédit souscrit est fixe, ce tableau d’amortissement détaille pour chaque échéance de remboursement, qu’elle soit mensuelle, trimestrielle, voire annuelle, la répartition du remboursement du prêt entre le capital, les intérêts et l’assurance, si l’emprunteur en a contracté une.

D’autre part, de nombreuses plateformes mettent à la disposition des emprunteurs des simulateurs en ligne qui permettent en quelques clics de calculer le montant du capital restant dû de son propre crédit en mentionnant quelques informations telles que le montant total de la somme empruntée, la date de début du crédit, sa durée et le taux d’intérêt en vigueur.

Connaître le montant restant dû d’un crédit est notamment utile pour un rachat de crédit ou un remboursement anticipé

Si le montant restant dû d’un crédit est indispensable à connaître pour mieux maîtriser son budget au jour le jour, il est aussi utile pour les emprunteurs qui souhaitent procéder au rachat de leur crédit ou le rembourser de manière anticipée.

C’est en effet le montant du capital restant dû qui va déterminer si l’une ou l’autre de ces opérations est rentable ou pas pour l’emprunteur.

On estime généralement que si le montant restant dû d’un crédit est inférieur à 50 000 euros (cas qui peut se présenter en particulier pour un crédit immobilier), racheter son crédit ou le rembourser par anticipation ne sont pas vraiment des opérations intéressantes compte tenu des frais et des pénalités qui sont dans la plupart des cas appliqués dans ces cas-là. En matière de crédit immobilier notamment, ces pénalités (égales à 6 mois d’intérêts calculés sur le capital déjà payé dans la limite de 3 % du capital restant dû) sont mises en application lorsque le montant restant dû dépasse certains plafonds et qu’il reste à l’emprunteur un grand nombre d’échéances à honorer.

Autres dossiers

-

10 façons de se faire un complément de salaire La vie devient de plus en plus dure et vos économies s’envolent. Vous avez un peu de temps devant vous ? Alors pourquoi ne pas en profiter pour vous faire un complément de salaire assez...

-

Quelle différence entre le délai de réflexion et le délai de rétractation ? Afin de protéger les consommateurs, la loi (article 1122 du Code civil) a mis en place notamment un droit de réflexion et un droit de rétractation qui s’appliquent à l’occasion de la...

-

Autorisation de découvert : fonctionnement ? Qui y a droit ? Près d’un tiers des Français disent être à découvert au moins une fois par mois selon la plateforme Assurance Banque Épargne Info Service mise en place par la Banque de France, l'Autorité de...

-

Billet de banque déchiré, taché, abîmé : que faire ? En France, les consommateurs sont encore près de 60 % en 2019 à régler leurs achats en espèces. Même si ce moyen de paiement diminue d’année en année au profit de la CB, payer en cash est...

-

Qu'est-ce que le délai de carence en assurance ? En matière d’assurance, le délai de carence est la période durant laquelle un contrat d’assurance nouvellement souscrit ne vous couvre pas, même en cas de sinistre, et même si vous avez...

-

Autorisation de prélèvement : comment ça fonctionne ? Le prélèvement est un moyen de paiement courant, en particulier pour payer des dépenses récurrentes comme un loyer, ses impôts, des factures d’électricité, d’eau, etc. Vos créanciers...

-

Quel est le temps d'encaissement d'un chèque bancaire ? En 1865, la loi française instaure le chèque bancaire comme moyen de paiement. Depuis, plusieurs législations complémentaires vont préciser son utilisation comme la loi de 1926 qui pénalise...

-

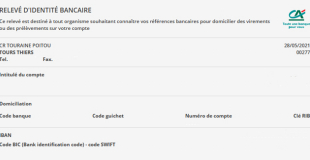

Tout savoir sur le RIB (Relevé d'Identité Bancaire) Chaque titulaire d’un compte bancaire dispose d’un Relevé d’Identité Bancaire (RIB) qui correspond en quelque sorte à la carte d’identité de son compte. Ce document, remis par la banque,...

-

À quoi sert la garantie perte financière en leasing ? Lorsque l’on s'intéresse au leasing (crédit-bail) pour le financement de sa prochaine voiture, on a la tendance bien naturelle à regarder comment cela fonctionne lorsque tout va bien. Mais il...

-

Ma carte bancaire ne fonctionne plus : 8 causes possibles ! La carte bancaire, en abrégé CB, est le moyen de paiement plébiscité par les Français. Créée en 1984, la CB, c’est aujourd’hui 685 Md€ de transaction avec plus de 76 millions de cartes...

-

Comment faire opposition à un prélèvement automatique ? Le prélèvement automatique est un moyen simple et sûr pour payer des factures à un créancier, surtout quand ces dernières reviennent de façon périodique. C’est pourquoi le prélèvement...

-

Qu'est-ce qu'un contentieux bancaire ? Comment le résoudre ? Un contentieux bancaire désigne tous les désaccords ou litiges entre une banque et son client, qu’ils soient du fait de ce dernier ou de l’établissement bancaire. En cas de contentieux...