Tout savoir sur le RIB (Relevé d'Identité Bancaire)

Chaque titulaire d’un compte bancaire dispose d’un Relevé d’Identité Bancaire (RIB) qui correspond en quelque sorte à la carte d’identité de son compte. Ce document, remis par la banque, contient des informations uniques et propres à chaque détenteur d’un compte bancaire. Le RIB peut alors être remis à des tiers afin qu’ils réalisent des virements ou des prélèvements sur le compte identifié par ce RIB. Le RIB est aussi utilisé par le titulaire d’un compte pour lui-même effectuer des virements sur des comptes bancaires tiers.

Qu’est-ce qu’un RIB ? À quoi sert-il ?

Le Relevé d’Identité Bancaire, le plus souvent appelé tout simplement le RIB, est un document qui mentionne l’identité du titulaire d’un compte bancaire, ainsi que les coordonnées de son compte. Le RIB est édité et remis par une banque à chaque personne qui ouvre un compte chez elle. Il lui permet de communiquer à des tiers ce que l’on appelle sa domiciliation bancaire, c’est-à-dire toutes les références qui permettent d’identifier son compte bancaire et d’effectuer des opérations bancaires.

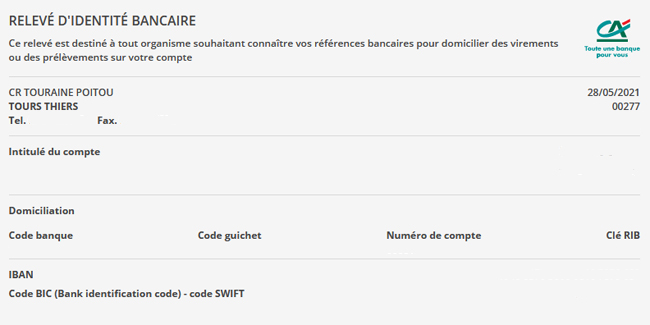

Le RIB contient diverses informations normalisées, c’està-dire qui sont toujours les mêmes :

- l’identité du titulaire du compte bancaire (nom, prénom ou raison sociale s’il ne s’agit pas d’un particulier). Certaines banques mentionnent également des informations non obligatoires telles que l'adresse du titulaire du compte ;

- la domiciliation bancaire (nom, sigle, localité de la banque et de l’agence dont dépend le titulaire du compte et quelquefois l'adresse et le numéro de téléphone du guichet de la banque ) ;

- le code banque, un numéro à 5 chiffres propre à chaque établissement bancaire ;

- le code guichet, un numéro à 5 chiffres qui identifie l’agence à laquelle le titulaire d’un compte bancaire est rattaché ;

- le numéro du compte bancaire (11 chiffres ou lettres) ;

- la clé RIB, un numéro à 2 chiffres qui permet de vérifier la validité d’un numéro de compte bancaire ;

- l’«International Bank Account Number» (IBAN) composé de 27 caractères (lettres et chiffres) et qui commence par l’identifiant du pays (FR pour la France par exemple). L’IBAN est l’identifiant international du compte bancaire ;

- le «Bank Identifier Code» (BIC), suivi du terme « SWIFT », un code universel de 8 à 11 caractères qui permet d’identifier chaque banque.

Grâce à toutes ces informations, un RIB permet au titulaire d’un compte bancaire de justifier qu’il détient bien un compte. Ce document est remis par son détenteur à des tiers (particuliers, organismes publics, enseignes commerciales, etc.) dans le but soit qu’ils effectuent des virements sur son compte, soit qu’ils puissent réaliser des prélèvements, automatiques ou non. Dans ce dernier cas, le RIB est par exemple remis à un fournisseur d’électricité, Internet, etc., pour régler des factures qui reviennent régulièrement, des organismes pour lesquels les clients demandent à leur banque le plus souvent de mettre en place un prélèvement automatique.

Autres utilisations fréquemment employées, et même parfois obligatoires : pour recevoir son salaire, le plus souvent l’employeur demande à ses salariés de lui remettre un RIB. Il peut ainsi facilement verser leur salaire directement sur leur compte bancaire tous les mois. Un RIB est généralement remis par un bailleur afin que son locataire procède tous les mois à des virements sur son compte pour payer son loyer. Pour recevoir des prestations sociales versées par la CAF, Pôle emploi, la Sécurité sociale, etc., il est aussi nécessaire de remettre un RIB à ces organismes.

Grâce au RIB qui contient des informations spécifiques et personnelles à chaque titulaire d’un compte bancaire, les erreurs de mauvais aiguillages concernant les opérations bancaires sont évitées. De plus, si le RIB est utilisé pour effectuer des prélèvements sur le compte du titulaire, ce document ne peut pas être utilisé par des tiers à des fins frauduleuses car le titulaire du compte doit obligatoirement autorisé au préalable des prélèvements réalisés à l’aide d’un RIB.

À savoir : de plus en plus souvent, ce n’est pas le RIB qui est demandé mais l’IBAN car ce dernier, qui est l’identifiant international du compte bancaire, peut être utilisé en France et à l’étranger, alors que le RIB n’est valable qu’en France. D’autre part, un RIB n’est pas limité par une durée précise dans le temps pour pouvoir l’utiliser.

Comment se procurer un RIB ?

Au moment de l’ouverture d’un compte, chaque titulaire reçoit de sa banque un ou plusieurs RIB format papier. Il est aussi possible d’en obtenir ensuite au guichet de sa banque, mais aussi à un guichet automatique de la banque où est domicilié son compte bancaire. Ceux qui disposent d’un carnet de chèques ont aussi à leur disposition plusieurs RIB à la fin de leur chéquier.

D’autre part, aujourd’hui, les banques proposent à leurs clients de télécharger en ligne à tout moment leur RIB en se connectant à leur espace personnel sur le site Internet de la banque.

Se procurer un RIB, quelque soit le moyen, est toujours gratuit. De plus, les informations qu’il contient ne sont pas modifiées lorsque le détenteur d’un compte bancaire change d’agence. En revanche, il obtient un nouveau Relevé d’Identité Bancaire s’il part pour une autre banque.

Autres dossiers

-

Qu'appelle-t-on banque de proximité ? Est-ce différent d'une banque de détail ? Une banque de proximité fait partie de la grande famille des banques de détail qui désignent des établissements bancaires dont les missions consistent à distribuer des produits financiers, à...

-

Commission de surendettement : rôle et fonctionnement La France a mis en place depuis 1990 un dispositif visant à prévenir et à traiter les situations de surendettement. Il s’agit d’une procédure spécifique qui s’adresse aux particuliers qui...

-

Report d'échéance de prêt : quel fonctionnement ? À tout moment, une personne qui a souscrit un prêt peut se retrouver dans l’impossibilité d’honorer normalement ses échéances de remboursement comme il s’y est engagé à la souscription...

-

Plan conventionnel de redressement : qu'est-ce que c'est ? Un plan conventionnel de redressement désigne un ensemble de mesures proposées par une commission de surendettement (un organisme administratif créé au niveau de chaque département dont la...

-

Quelle différence entre un organisme bancaire et un organisme financier ? La principale différence entre un organisme bancaire et un organisme financier est l’autorisation dont dispose le premier pour gérer l’argent déposé par les particuliers et les entreprises...

-

Autorisation de découvert : fonctionnement ? Qui y a droit ? Près d’un tiers des Français disent être à découvert au moins une fois par mois selon la plateforme Assurance Banque Épargne Info Service mise en place par la Banque de France, l'Autorité de...

-

13 conseils pour gérer son budget au quotidien sans tomber dans le rouge Entre vos charges mensuelles comme le loyer, les courses, le crédit de la voiture, etc. Vous ne vous en sortez pas et êtes toujours dans le rouge à la fin du mois. Votre banquier a l’habitude,...

-

Cession sur salaire : principe et fonctionnement Si un salarié a des dettes de type loyers, pensions alimentaires, impôts, etc., les sommes qu’il doit peuvent être retenues sur son salaire par ses créanciers sous certaines conditions. C’est...

-

Financement participatif ou crowdfunding : caractéristiques et fonctionnement Le financement participatif (ou crowdfunding en anglais) désigne une forme de financement de projets divers (culturels, artistiques, environnementaux, entrepreneurials, etc.) alternative qui ne...

-

Quelle différence entre le capital emprunté et le capital restant dû ? Lorsque l’on s’engage dans un crédit à la consommation ou un crédit immobilier, il est important de bien comprendre les termes utilisés par les organismes prêteurs. D’abord, pour pouvoir...

-

Qu'est-ce qu'une déchéance du terme ? Un emprunteur qui laisse impayés plusieurs de ses remboursements de crédit, qui prennent la forme la plupart du temps de mensualités composées du capital dû, des intérêts et éventuellement...

-

Comment sortir d'un interdit bancaire ? Quelles solutions ? Suite à des difficultés financières, votre banque vient de vous signaler que votre compte est frappé d’une interdiction bancaire. Cette interdiction est assortie d’un fichage au fichier...