Qu'appelle-t-on banque de proximité ? Est-ce différent d'une banque de détail ?

Une banque de proximité fait partie de la grande famille des banques de détail qui désignent des établissements bancaires dont les missions consistent à distribuer des produits financiers, à gérer les moyens de paiement, les placements bancaires, etc., des particuliers et des professionnels, notamment des petites entreprises. Mais la banque de proximité se distingue par le fait qu’elle dispose d’agences physiques sur tout le territoire, à la différence d’une banque à distance par exemple, qui lui permet d’être en relation directe avec ses clients.

La banque de proximité est une banque de détail

Qu’appelle-t-on une banque de détail ? Sans que l’on connaisse forcément leur nom, les banques de détail désignent en fait les établissements financiers les plus connus du grand public. Il s’agit en effet de ceux qui ont en charge la réalisation des opérations bancaires des particuliers, des professions libérales et des petites entreprises.

Les banques de détail sont donc les banques que l’on utilise tous les jours pour nos opérations courantes de dépôt, de retrait, de crédit, etc., en un mot qui gèrent nos comptes bancaires. Comme l’indique le ministère de l’Économie, les banques de détail sont des entreprises qui sont habilitées « à recevoir des fonds du public (les dépôts), à collecter l’épargne, à fournir et à gérer les moyens de paiement (billets de banque, chèques, carte de paiement...), à accorder des prêts (opérations de crédit) ». En France, les plus connues d’entre elles sont la Caisse d’épargne, la Banque Postale, le Crédit Mutuel, BNP Paribas, la Société Générale, ou encore le Crédit Agricole.

Les banques de détail, qui englobent les banques de proximité, peuvent prendre plusieurs formes. Elles peuvent avoir le statut de banques commerciales ou le statut mutualiste. Les premières sont détenues par des actionnaires et sont cotées en Bourse. Les secondes fonctionnent selon un modèle coopératif et elles appartiennent à ce que l’on appelle des sociétaires.

Comme toutes les banques de détail, les banques de proximité font l’objet de contrôles spécifiques. D’abord par la Banque de France qui, en premier lieu, réglemente et supervise les opérations bancaires effectuées par ces établissements. L’activité des banques est ainsi autorégulée, une nécessité compte tenu qu’elles constituent des entreprises au statut un peu spécial puisqu’elles font commerce de l’argent et qu’elles disposent du pouvoir de création monétaire. Les banques sont donc des acteurs économiques et sociaux indispensables à l’activité économique d’un pays.

En raison de leur importance et des conséquences de leur activité sur l’économie, les banques de détail, donc les banques de proximité également, sont également contrôlées par une institution indépendante, l’Autorité de contrôle prudentiel et de résolution (ACPR), qui a aussi pour mission de défendre les usagers des banques.

Pourquoi parle-t-on d’une banque de proximité ?

Si une banque de proximité est une banque de détail, en revanche, toutes les banques de détail ne sont pas des banques de proximité.

La banque de proximité a en effet la caractéristique de disposer d’une adresse physique où elle peut accueillir ses clients. Il s’agit des agences bancaires, comme toutes celles que le grand public connaît et côtoie pour effectuer ses opérations bancaires au quotidien (dépôt d’argent, ouverture de comptes, demandes de crédits, etc.).

D’ailleurs, les clients d’une banque de proximité, qu’ils soient des particuliers, des professionnels ou des petites entreprises, ont leur compte bancaire domicilié à l’adresse de leur agence bancaire de proximité.

En ce sens, les banques de proximité différent notamment des banques à distance qui proposent leurs services uniquement en ligne et qui ne disposent pas de locaux physiques où leurs clients peuvent se déplacer pour effectuer leurs opérations bancaires puisque tout se déroule par le biais d’un site dédié sur Internet.

En raison de leur spécificité, les banques de proximité sont considérées comme plus proches de leur clientèle et comme celles qui apportent une meilleure qualité de service grâce à leur disponibilité géographique par le biais de celle de leurs conseillers financiers. Elles ont ainsi davantage la capacité de répondre de façon adaptée et personnalisée aux attentes des particuliers, des professionnels et des entreprises.

La banque de proximité est une particularité française comme le souligne la Fédération bancaire française (FBF) dans son dernier rapport annuel : « Le modèle de banque universelle de proximité est une spécificité qui caractérise la banque en France et lui permet de contribuer efficacement au financement de l’économie, à des conditions favorables ». Toutes ces agences bancaires proches géographiquement de leurs clients permettent également au système bancaire d’être présent sur tout le territoire, qu’il s’agisse des zones urbaines ou rurales, et de participer de manière essentielle à l’économie locale. L’institution précise que « ce modèle de banque relationnelle de proximité fait écho à la définition de la banque idéale pour 83 % des Français ».

Autres dossiers

-

Carte bancaire : comment la choisir ? Nos conseils Afin de ne pas manquer de liquidités ou de pouvoir régler ses achats dans les magasins ou sur Internet, il existe, aujourd’hui, de nombreuses cartes bancaires. Certaines ne sont valables que sur...

-

Les agios : qu'est-ce que c'est ? Comment sont-ils calculés ? On parle d’agios en cas de découvert bancaire. Si, en principe, un compte bancaire ne peut pas fonctionner s’il n’est pas approvisionné, les banques tolèrent cette situation en autorisant...

-

Quel est le temps d'encaissement d'un chèque bancaire ? En 1865, la loi française instaure le chèque bancaire comme moyen de paiement. Depuis, plusieurs législations complémentaires vont préciser son utilisation comme la loi de 1926 qui pénalise...

-

Code de la consommation : quel fonctionnement et quelle utilité ? Le Code de la consommation désigne le recueil de l’ensemble des dispositions légales relatives au droit de la consommation, droit qui est un sous-ensemble du droit des affaires destiné à régir...

-

L'apport personnel pour un crédit : qu'est-ce que c'est ? Plus de la moitié des ménages détiennent un crédit pour financer leurs dépenses de consommation (automobile, équipement du logement, matériel informatique, etc.), et en particulier, le plus...

-

Capacité d'emprunt et capacité d'endettement : quelle différence ? Capacité d’emprunt et capacité d’endettement sont des termes dont vous entendrez forcément parler si vous envisagez d’emprunter de l’argent auprès d’une banque ou d’un organisme...

-

Report d'échéance de prêt : quel fonctionnement ? À tout moment, une personne qui a souscrit un prêt peut se retrouver dans l’impossibilité d’honorer normalement ses échéances de remboursement comme il s’y est engagé à la souscription...

-

Billet de banque déchiré, taché, abîmé : que faire ? En France, les consommateurs sont encore près de 60 % en 2019 à régler leurs achats en espèces. Même si ce moyen de paiement diminue d’année en année au profit de la CB, payer en cash est...

-

Bien gérer son budget familial : 10 trucs et astuces Vous avez un travail en CDI et de nombreux projets pour votre avenir. Afin de concrétiser au mieux vos rêves, il est nécessaire de savoir gérer votre budget. Que vous démarriez dans la vie ou...

-

Plan conventionnel de redressement : qu'est-ce que c'est ? Un plan conventionnel de redressement désigne un ensemble de mesures proposées par une commission de surendettement (un organisme administratif créé au niveau de chaque département dont la...

-

Chèque de banque : quelle différence avec un chèque classique ? Quand et comment l'utiliser ? Même s’il porte le même nom, un chèque de banque n’est pas du tout comparable à un chèque classique. Il n’est d’abord pas émis directement pas le détenteur d’un compte bancaire, mais...

-

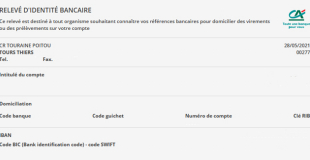

Tout savoir sur le RIB (Relevé d'Identité Bancaire) Chaque titulaire d’un compte bancaire dispose d’un Relevé d’Identité Bancaire (RIB) qui correspond en quelque sorte à la carte d’identité de son compte. Ce document, remis par la banque,...