À quoi sert la garantie perte financière en leasing ?

Lorsque l’on s'intéresse au leasing (crédit-bail) pour le financement de sa prochaine voiture, on a la tendance bien naturelle à regarder comment cela fonctionne lorsque tout va bien. Mais il est nécessaire aussi de savoir ce qu’il se passe en cas de problème avec sa voiture à la suite d’un vol ou d’une destruction. On vous explique ce qu’est la perte financière en leasing.

Le principe du leasing auto

Le leasing, c’est un contrat de crédit-bail, autrement dit une location financée par un crédit à la consommation. Deux contrats peuvent être envisagés auprès du loueur, soit une LOA (location avec option d’achat) soit une LLD (location longue durée). L’automobiliste va donc se présenter comme un locataire du véhicule auprès d’une banque ou d’une société de location, généralement affiliée à la marque de la voiture. Le principe du leasing auto est de payer une mensualité, calculée sur le kilométrage prévisionnel, le temps d’un contrat, qui dure généralement entre 2 et 5 ans. Ce contrat couvre autant la valeur de la voiture que les services qui y sont liés comme l’assurance, l’entretien, les réparations, l’assistance. Ainsi, le conducteur se retrouve dans une situation où il sait exactement ce que lui coûte sa voiture mensuellement. Une particularité est à prendre en compte, c’est que l’automobiliste reste locataire et non propriétaire du véhicule.

La perte financière en cas d’accident ou de vol

Par contrat, vous devez payer vos mensualités jusqu’à la fin de la période, où en mettant fin au contrat en accord avec le loueur. Mais dans le cas d’un accident de la circulation où le véhicule devient irréparable, ou encore dans le cas d’un vol, vous vous retrouvez sans véhicule. Mais vous avez toujours votre mensualité à régler. L’assurance va jouer son rôle, c’est-à-dire vous rembourser la valeur de la voiture calculée sur sa valeur marchande au moment de l’accident. Or, cette valeur ne recouvre pas nécessairement les sommes qu’il vous reste à payer au titre de votre contrat : c’est la perte financière (source). Elle correspond donc à l’écart entre la somme que vous allez percevoir pour la voiture inutilisable et ce qu’elle va vous coûter en matière de remboursement.

La garantie perte financière, pour éviter les mauvaises surprises

Puisque vous avez un risque de perdre de l’argent au moment du remboursement de la part de l’assurance, elle couvre aussi ce risque par un complément. C’est ce que l’on appelle la garantie perte financière. Avec cette dernière, l’assurance s’engage à payer pour vous toutes les mensualités restant au contrat de façon à ce que vous n’ayez aucun frais qui découle de la destruction, de l’incendie ou du vol de votre voiture. C’est un principe similaire à celui de la garantie valeur à neuf proposée à ceux qui achètent leur véhicule.

Il est important de savoir que bien que vous soyez en leasing, rien ne vous oblige à garantir la perte financière (et le véhicule) auprès du bailleur. Vous pouvez comparer les tarifs et les services comme bon vous semble afin de trouver le meilleur prix. Il faut aussi garder à l’esprit que la garantie perte financière n’est valable que pour les véhicules en LOA ou en LLD.

Autres dossiers

-

Plafonnement de l’échéance de prêt : qu'est-ce que c'est ? Le plafonnement de l’échéance de prêt désigne le montant maximum que ne pourront pas dépasser les mensualités de remboursement d’un crédit. Ce plafonnement concerne essentiellement les...

-

Comprendre le TAEG (Taux Annuel Effectif Global) En matière de crédit à la consommation et immobilier, le Taux annuel effectif global (TAEG) correspond au coût, en pourcentage de la somme empruntée, des frais engendrés par un prêt et permet...

-

Chèque certifié : qu'est-ce que c'est ? Quelle différence avec un chèque de banque ? Un chèque certifié et un chèque de banque désignent tous les deux des moyens de paiement sécurisés pour ceux qui en sont bénéficiaires. Ils sont en effet émis par la banque et assurent que...

-

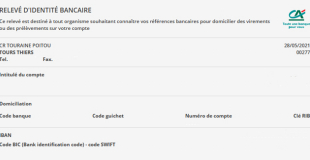

Tout savoir sur le RIB (Relevé d'Identité Bancaire) Chaque titulaire d’un compte bancaire dispose d’un Relevé d’Identité Bancaire (RIB) qui correspond en quelque sorte à la carte d’identité de son compte. Ce document, remis par la banque,...

-

Carte bancaire à débit différé ou à débit immédiat : avantages, inconvénients Quand vous ouvrez un compte bancaire et que le banquier vous demande si vous souhaitez une carte à débit immédiat ou à débit différé, vous ne savez peut-être pas toutes les différences...

-

Quels sont les différents types de comptes bancaires ? Lorsque vous désirez ouvrir un compte bancaire dans une agence, il vous est souvent demandé quel compte vous souhaitez. En effet, il existe différents comptes bancaires au-delà du compte courant...

-

Billet de banque déchiré, taché, abîmé : que faire ? En France, les consommateurs sont encore près de 60 % en 2019 à régler leurs achats en espèces. Même si ce moyen de paiement diminue d’année en année au profit de la CB, payer en cash est...

-

Quelle différence entre un organisme bancaire et un organisme financier ? La principale différence entre un organisme bancaire et un organisme financier est l’autorisation dont dispose le premier pour gérer l’argent déposé par les particuliers et les entreprises...

-

Plan conventionnel de redressement : qu'est-ce que c'est ? Un plan conventionnel de redressement désigne un ensemble de mesures proposées par une commission de surendettement (un organisme administratif créé au niveau de chaque département dont la...

-

L'apport personnel pour un crédit : qu'est-ce que c'est ? Plus de la moitié des ménages détiennent un crédit pour financer leurs dépenses de consommation (automobile, équipement du logement, matériel informatique, etc.), et en particulier, le plus...

-

Offre Préalable de Crédit (OPC) : définition, utilité, obligation L’offre préalable de crédit est un document essentiel remis à l’emprunteur par l’organisme prêteur puisqu’il lui permet de prendre connaissance dans les moindres détails des conditions...

-

Chèque impayé : que faire, quel recours ? On vous a remis un chèque dans le but de vous régler un bien ou un service et, une fois déposé sur votre compte bancaire, il s’avère que celui-ci ne peut pas être encaissé faute d’assez de...