Quelle différence entre un organisme bancaire et un organisme financier ?

La principale différence entre un organisme bancaire et un organisme financier est l’autorisation dont dispose le premier pour gérer l’argent déposé par les particuliers et les entreprises qui constituent ses clients, ainsi qu’à assurer la sécurité de ces fonds. Dans ce sens, un organisme bancaire, qui dispose également d’autres missions, joue un rôle très important comme acteur économique. Un organisme financier est, lui, davantage spécialisé dans un type d’opération spécifique comme par exemple la mise à disposition de crédits à la consommation ou des moyens de financement destinés aux entreprises. Ces deux types d’organismes ne répondent pas non plus aux mêmes conditions de fonctionnement, et surtout de contrôle.

Un organisme bancaire se distingue principalement par sa possibilité de recevoir et de gérer des fonds du public

Un organisme bancaire, plus communément appelé une banque, un établissement bancaire ou un établissement de crédit, est une entreprise habilitée à recevoir des fonds sous la forme de dépôts d’argent de ses clients, et de garantir leur sûreté. Il peut également collecter l’épargne de ces derniers, ou encore accorder des prêts. Un organisme bancaire a aussi la capacité de fournir et de gérer les moyens de paiement d’un pays tels que les billets, les chèques, ou encore les cartes de paiement.

Les organismes bancaires disposent de lieux physiques pour accueillir leurs clients (des agences), de distributeurs automatiques de billets et de points automatiques pour réaliser des opérations bancaires simples, mais ils proposent aussi de plus en plus souvent des services de banque à distance.

Il existe plusieurs types d’organismes bancaires qui diffèrent selon leur type d’activité ou leur statut. Les plus connus sont les banques de détail, celles qui s’adressent aux particuliers et aux petites entreprises, et qui ont le statut de banques commerciales ou le statut mutualiste.

Les banques commerciales comme par exemple BNP Paribas, la Société Générale, LCL, HSBC, etc., sont détenues par des actionnaires et sont cotées en Bourse. Les organismes bancaires mutualistes (Crédit Agricole, Caisse d’épargne, Crédit mutuel, Crédit coopératif, Banque populaire, etc.) sont des établissements de type coopératif, c’est-à-dire qu’ils sont possédés par des sociétaires.

Un organisme financier propose des opérations plus limitées qu’un organisme bancaire

Les organismes financiers sont aussi des établissements de crédit, au même titre que les organismes bancaires, mais les opérations qu’ils proposent sont plus limitées. Ils ne peuvent pas notamment recevoir, comme les banques, des dépôts d’argent de leurs clients.

Les organismes financiers sont généralement spécialisés dans un certain domaine d’opérations financières. Il peut s’agir par exemple d’établissements qui délivrent essentiellement des crédits à la consommation qui permettent à leurs clients d’acquérir des biens ou des prestations de services déterminés. C’est pourquoi ces types d’organismes financiers, citons par exemple Sofinco ou Cofinoga, sont le plus souvent rattachés à des grandes enseignes de magasins, à des hypermarchés, des concessionnaires automobiles, etc.

Les crédits que proposent les organismes financiers peuvent aussi être des crédits renouvelables ou des prêts personnels.

Les organismes financiers, tout comme les organismes bancaires, ont également la possibilité de proposer des crédits immobiliers. C’est le cas par exemple du Crédit Foncier ou du Crédit immobilier de France.

Certains organismes financiers sont spécialisés dans des opérations qui concernent les seules entreprises comme le crédit-bail immobilier, ou agissent auprès d’elles en tant que sociétés d’affacturage, c’est-à-dire comme sous-traitant de la gestion du recouvrement des factures des entreprises ou de commerçants.

Organismes bancaires et financiers : des habilitations et contrôles différenciés

Les organismes bancaires et financiers ne font pas l’objet des mêmes agréments et contrôles.

De leur côté, les banques, qui ont en charge le commerce de l’argent dans un pays, ont un rôle primordial dans l’économie. De ce fait, elles doivent se plier à des obligations et respecter des droits sous le contrôle des pouvoirs publics, en particulier de la Banque centrale de leur pays, la Banque de France pour la France. De plus, les organismes bancaires sont supervisés par deux autres institutions, l’Autorité des Marchés Financiers (AMF) et l’Autorité de Contrôle Prudentiel et de Résolution (ACPR).

Les organismes financiers adhèrent, eux, à l’Association française des sociétés financières (ASF) qui représente en France et à Bruxelles les métiers de financement spécialisé en matière de crédit ainsi que de services financiers et d’investissement. Comme l’indique l’association « les adhérents de l’ASF ont tous opté pour la carte de la spécialisation en se concentrant sur un nombre réduit d’activités où leur savoir-faire est reconnu ». L’ASF est l’interlocuteur des autorités du crédit, des pouvoirs publics, des instances européennes, des organisations de consommateurs et des organisations syndicales pour la gestion de la Convention collective propre aux organismes financiers.

Autres dossiers

-

Banque en ligne : avantages et inconvénients. Faut-il passer le pas ? Depuis quelques années, de nombreuses banques en ligne ont fleuri sur Internet. Elles proposent de nombreux services, mais les banques classiques se sont aussi mises au goût du jour en proposant...

-

Qu'est-ce que le montant restant dû ? Le montant restant dû d’un crédit désigne, pour faire court, le solde d’un prêt à un moment précis, c’est-à-dire les sommes qu’il reste à rembourser par l’emprunteur, taux...

-

Bien gérer son budget familial : 10 trucs et astuces Vous avez un travail en CDI et de nombreux projets pour votre avenir. Afin de concrétiser au mieux vos rêves, il est nécessaire de savoir gérer votre budget. Que vous démarriez dans la vie ou...

-

Offre Préalable de Crédit (OPC) : définition, utilité, obligation L’offre préalable de crédit est un document essentiel remis à l’emprunteur par l’organisme prêteur puisqu’il lui permet de prendre connaissance dans les moindres détails des conditions...

-

L'apport personnel pour un crédit : qu'est-ce que c'est ? Plus de la moitié des ménages détiennent un crédit pour financer leurs dépenses de consommation (automobile, équipement du logement, matériel informatique, etc.), et en particulier, le plus...

-

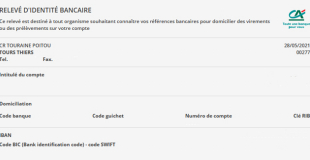

Tout savoir sur le RIB (Relevé d'Identité Bancaire) Chaque titulaire d’un compte bancaire dispose d’un Relevé d’Identité Bancaire (RIB) qui correspond en quelque sorte à la carte d’identité de son compte. Ce document, remis par la banque,...

-

Chèque certifié : qu'est-ce que c'est ? Quelle différence avec un chèque de banque ? Un chèque certifié et un chèque de banque désignent tous les deux des moyens de paiement sécurisés pour ceux qui en sont bénéficiaires. Ils sont en effet émis par la banque et assurent que...

-

À quoi sert la garantie perte financière en leasing ? Lorsque l’on s'intéresse au leasing (crédit-bail) pour le financement de sa prochaine voiture, on a la tendance bien naturelle à regarder comment cela fonctionne lorsque tout va bien. Mais il...

-

Carte bancaire : comment la choisir ? Nos conseils Afin de ne pas manquer de liquidités ou de pouvoir régler ses achats dans les magasins ou sur Internet, il existe, aujourd’hui, de nombreuses cartes bancaires. Certaines ne sont valables que sur...

-

Pénalités de remboursement anticipé : qu'est-ce que c'est ? Est-ce négociable ? Comme le définit le Code de la consommation, « un emprunteur peut toujours, à son initiative, rembourser par anticipation, en partie ou en totalité », un prêt qu’il a contracté pour...

-

Ma carte bancaire ne fonctionne plus : 8 causes possibles ! La carte bancaire, en abrégé CB, est le moyen de paiement plébiscité par les Français. Créée en 1984, la CB, c’est aujourd’hui 685 Md€ de transaction avec plus de 76 millions de cartes...

-

Quels sont les différents types de comptes bancaires ? Lorsque vous désirez ouvrir un compte bancaire dans une agence, il vous est souvent demandé quel compte vous souhaitez. En effet, il existe différents comptes bancaires au-delà du compte courant...