Faillite d'une banque : que se passe-t-il ? Les clients sont-ils protégés ?

En cas de faillite de leur banque, les clients bénéficient d’une garantie de dépôt et d’une indemnisation gérée par le Fonds de Garantie des Dépôts et de Résolution (FGDR) sileur établissement bancaire adhèrent à ce fonds : 100 000 euros par client et par banque pour les sommes déposées sur des comptes et des livrets bancaires, 70 000 euros pour les titres financiers.

Quand une banque est-elle déclarée en faillite ?

Une banque est une entreprise comme une autre, à la différence près qu’elle est habilitée à recevoir des fonds de ses clients, sous la forme de dépôts d’argent, et qu’elle se doit, en particulier, de garantir leur sûreté.

Acteur économique primordial, une banque n’est pourtant pas à l’abri d’une faillite en cas de crise financière nationale ou internationale. Des situations qui se sont récemment présentées, par exemple aux États-Unis avec la crise financière de 2008, ou plus récemment dans un pays européen comme la Grèce.

Suite justement à la crise de 2008, la loi française a donné des pouvoirs élargis à un organisme nommé l’Autorité de contrôle prudentiel et de résolution (ACPR) dans le but de traiter les faillites bancaires. Il existe un organisme similaire au niveau européen, le Groupe des superviseurs bancaires francophones (GSBF).

Afin de prévenir les faillites de banques, et surtout de les traiter, les organismes financiers assujettis notamment à l’APCR ont l’obligation de remettre ce que l’on appelle un plan préventif de rétablissement en cas de détérioration de leur situation financière. Si ce plan est mis en place, ainsi que d’autre mesures pour éviter leur faillite, et qu’il n’est pas suivi d’effets, l’autorité de contrôle a la possibilité, dans un premier temps, de destituer la direction générale ou l’organe de direction de l’établissement bancaire, voire de nommer provisoirement à leur place un administrateur dans le but de rétablir la situation de l’établissement bancaire et d’éviter sa faillite.

Outre la prévention des défaillances des banques, les organismes de contrôle de ces établissements peuvent aussi mettre en place des mesures, comme la « procédure de résolution », quand une banque est considérée comme étant près de la faillite, c’est-à-dire quand « elle ne respecte plus les exigences de fonds propres qui conditionnent le maintien de son agrément, elle n’est pas en mesure d’assurer ses paiements, la valeur de son actif est inférieure à la valeur de son passif, elle requiert un soutien financier exceptionnel des pouvoirs publics », comme l’indique l’APCR. Dans ce cas, l’autorité de contrôle dispose d’outils pour gérer les pertes de la banque et essayer de rétablir sa situation.

Sans solution pour envisager son rétablissement, une fois qu’une banque est déclarée en faillite, sa liquidation est prononcée. Ses clients perdent l’accès à leurs comptes, dépôts, titres. Ils détiennent alors une créance sur la liquidation à hauteur de leurs avoirs devenus indisponibles.

Les clients disposent d’une garantie pour leurs dépôts en cas de faillite de leur banque

Aujourd’hui, quasiment tous les Français sont détenteurs d’un compte bancaire sur lequel leur argent est déposé, et une majorité possède des produits d’épargne (livrets, comptes d’épargne logement, plans d’épargne logement, etc.), ou encore une assurance vie où ils placent leur argent pour le faire fructifier.

C’est pourquoi, suite aux récentes crises économiques qui ont en particulier fragilisé le système bancaire et provoqué dans certains pays la faillite de banques, l’État français a prévu des dispositifs d’indemnisation des clients de ces établissements.

Ainsi, pour palier les éventuelles faillites de banques et protéger leurs clients, le Fonds de garantie des dépôts et de résolution (FGDR) a été créé en 1999. Les banques, entreprises d’investissement ou sociétés de financement en activité en France sont obligés d’adhérer et de cotiser à ce fonds.

Avec le FGDR, les personnes qui ont déposé des fonds auprès d’une banque, ou qui détiennent des titres financiers, ont ainsi la garantie d’être indemnisées, mais, attention, pas à 100 %.

Leurs comptes courants, comptes à terme, comptes sur livret, comptes d’épargne logement (CEL), plans d'épargne-logement (PEL), livrets Jeune, comptes en espèces attachés au fonctionnement des comptes de titres financiers et des PEA sont en effet garantis à hauteur de 100 000 euros par client et par banque.

Un plafond qui est réévalué à 500 000 euros pour les sommes déposées dans les trois mois qui précèdent la faillite de leur banque si cet argent provient de la vente d’un bien à usage d’habitation, de la réparation, en capital, d’un dommage subi, du versement, en capital, d’un avantage retraite, d’une succession, d’un legs ou d’une donation, d’une prestation compensatoire, d’une indemnité transactionnelle ou contractuelle consécutive à la rupture d’un contrat de travail.

La FGDR garantit aussi les titres financiers (actions, obligations, parts d’OPCVM, etc.) des clients des banques en faillite à hauteur de 70 000 euros par client et par établissement.

Concrètement, lorsque l’APCR constate la faillite d’une banque et qu’elle désigne un administrateur provisoire, la procédure d’indemnisation de ses clients est mise en place automatiquement sans qu’ils aient à effectuer de démarches particulières.

La FGDR informe, par lettre recommandée avec accusé de réception, et indemnise les clients concernés au maximum 7 jours après le constat de faillite de leur banque en ouvrant sur son site Internet une plateforme sécurisée d’indemnisation qui indique les modalités de versement des indemnités auxquelles ils ont droit. Ces dernières sont versées par virement ou par lettre-chèque.

Les clients ainsi indemnisés ont ensuite 2 mois pour éventuellement contester leur indemnisation auprès de la FGDR.

À savoir : la garantie des dépôts effectués auprès d’une banque concerne tous les établissements bancaires agréés par l’ACPR et qui, donc, adhèrent au FGDR. Il est possible de vérifier si sa banque entre dans cette catégorie grâce au moteur de recherche mis à disposition du FGDR sur son site Internet.

Autres dossiers

-

Chèque impayé : que faire, quel recours ? On vous a remis un chèque dans le but de vous régler un bien ou un service et, une fois déposé sur votre compte bancaire, il s’avère que celui-ci ne peut pas être encaissé faute d’assez de...

-

Quelle différence entre des intérêts de retard et des intérêts débiteurs ? Les notions d’intérêts de retard et d’intérêts débiteurs ne s’appliquent pas dans les mêmes domaines. Les intérêts de retard désignent des pénalités financières dues en cas de...

-

Carte bancaire : comment la choisir ? Nos conseils Afin de ne pas manquer de liquidités ou de pouvoir régler ses achats dans les magasins ou sur Internet, il existe, aujourd’hui, de nombreuses cartes bancaires. Certaines ne sont valables que sur...

-

Qu'est-ce qu'un taux d’usure ? Quel impact sur un crédit ? Les établissements financiers qui consentent des prêts sont soumis à une réglementation stricte. En particulier, ils ne doivent pas proposer des crédits aux taux d’intérêt excessifs qui...

-

Billet de banque déchiré, taché, abîmé : que faire ? En France, les consommateurs sont encore près de 60 % en 2019 à régler leurs achats en espèces. Même si ce moyen de paiement diminue d’année en année au profit de la CB, payer en cash est...

-

Qu'est-ce que le montant restant dû ? Le montant restant dû d’un crédit désigne, pour faire court, le solde d’un prêt à un moment précis, c’est-à-dire les sommes qu’il reste à rembourser par l’emprunteur, taux...

-

Code de la consommation : quel fonctionnement et quelle utilité ? Le Code de la consommation désigne le recueil de l’ensemble des dispositions légales relatives au droit de la consommation, droit qui est un sous-ensemble du droit des affaires destiné à régir...

-

Quel est le temps d'encaissement d'un chèque bancaire ? En 1865, la loi française instaure le chèque bancaire comme moyen de paiement. Depuis, plusieurs législations complémentaires vont préciser son utilisation comme la loi de 1926 qui pénalise...

-

Plan conventionnel de redressement : qu'est-ce que c'est ? Un plan conventionnel de redressement désigne un ensemble de mesures proposées par une commission de surendettement (un organisme administratif créé au niveau de chaque département dont la...

-

Quelle différence entre le délai de réflexion et le délai de rétractation ? Afin de protéger les consommateurs, la loi (article 1122 du Code civil) a mis en place notamment un droit de réflexion et un droit de rétractation qui s’appliquent à l’occasion de la...

-

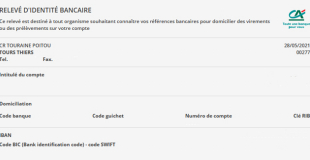

Tout savoir sur le RIB (Relevé d'Identité Bancaire) Chaque titulaire d’un compte bancaire dispose d’un Relevé d’Identité Bancaire (RIB) qui correspond en quelque sorte à la carte d’identité de son compte. Ce document, remis par la banque,...

-

Comment faire opposition à un prélèvement automatique ? Le prélèvement automatique est un moyen simple et sûr pour payer des factures à un créancier, surtout quand ces dernières reviennent de façon périodique. C’est pourquoi le prélèvement...