Quelle différence entre des intérêts de retard et des intérêts débiteurs ?

Les notions d’intérêts de retard et d’intérêts débiteurs ne s’appliquent pas dans les mêmes domaines. Les intérêts de retard désignent des pénalités financières dues en cas de retard de paiement, ou d’impayé, lors de transactions financières telles que l’achat d’un bien ou d’un service, le paiement d’un loyer, le remboursement d’un crédit, etc. Les intérêts débiteurs concernent, eux, essentiellement le domaine bancaire. Il s’agit de pénalités financières facturées par les banques en cas de découvert bancaire.

Les intérêts de retard : des pénalités financières en cas d’impayé ou de retard de paiement d’une facture

On appelle intérêts de retard des pénalités financières dues en cas d’impayé ou de retard d’une facture, ou d’un crédit, à un créancier. Ces intérêts de retard sont prévus par la loi, et leur montant et modalités d’application doivent normalement être mentionnés sur toutes les factures ou dans les contrats qui lient des créanciers et des débiteurs, particuliers ou professionnels.

Les intérêts débiteurs ont cours dans des domaines très différents qui vont du paiement d’un loyer, d’une dette suite à une décision de justice, du remboursement d’un crédit, etc. Les intérêts débiteurs sont aussi utilisés en matière fiscale, lors d’un paiement hors délai des impôts dus.

Le créancier est libre de déterminer le taux de ces intérêts de retard, donc le montant des pénalités financières qu’il peut appliquer à ses débiteurs, à partir du moment où ces pénalités ne sont pas inférieures à ce que l’on appelle le taux d’intérêt légal. Ce dernier est défini chaque trimestre par arrêté et publié au Journal Officiel.

Le taux d’intérêt légal ainsi déterminé prend deux formes. Par exemple, pour le 1er semestre 2021, il est fixé à 3,14 % pour des sommes d’argent dues à des particuliers, et à 0,79 % lorsque des particuliers doivent de l’argent à des professionnels. Au bout du compte, la pénalité financière est calculée sur la base de la formule suivante :

(Somme due x jours de retard x taux intérêt légal) / (365 x 100)

Mais il est tout à fait possible de décider d’appliquer des intérêts débiteurs bien supérieurs à ces minimum fixés par le taux d’intérêt légal.

Les intérêts de retard s’appliquent à partir de la date où le règlement d’une facture aurait dû être effectué. Généralement, même si ce n’est pas une obligation prévue par la loi, ils sont réclamés après une mise en demeure de payer adressée au débiteur par courrier recommandé avec accusé de réception qui fait foi au niveau date et du délai à partir duquel les intérêts de retard sont dus.

Les intérêts débiteurs : des pénalités financières en cas de découvert bancaire

Les intérêts débiteurs concernent essentiellement le domaine bancaire. Ils sont en effet relatifs au découvert bancaire, c’est-à-dire à la situation d’un compte bancaire au solde négatif à un moment donné en raison par exemple de dépenses imprévues ou une baisse de revenus ponctuelle du détenteur de ce compte.

Les découverts bancaires peuvent être autorisés, ou non, par les banques à hauteur d’un montant maximum. Il s’agit d’une tolérance et d’une possibilité offerte pour des découverts de faibles montants et de courte durée. Mais ces découverts ne sont pas gratuits.

À chaque utilisation de cette autorisation de découvert, les banques prélèvent une certaine somme, qui correspond au service qu’elles rendent, c’est-à-dire au coût d'utilisation du découvert autorisé appelé les intérêts débiteurs, plus connus sous le nom des « agios ».

Les intérêts débiteurs désignent donc un type de frais bancaires, en l’occurrence ici une commission due à la banque qui prête de l’argent temporairement à son client le temps que son compte bancaire retrouve l’équilibre. Et comme tout prêt, un découvert bancaire entraîne le paiement d’intérêts, ces intérêts débiteurs.

Les banques sont dans l’obligation de fournir à leurs clients le taux qu’elles appliquent pour les intérêts débiteurs qu’elles peuvent être amenées à facturer. Ce taux ne peut pas être supérieur au taux d’usure. Ces intérêts sont proportionnels au niveau de débit atteint et au nombre de jours pendant lesquels le compte bancaire a été débiteur. Ils sont calculés selon cette formule :

(Montant du découvert x durée du découvert x taux de la banque) / nombre de jours dans l'année

Les frais appliqués en cas de découvert bancaire sont plafonnés par la loi : ils ne peuvent pas être supérieurs à 8 euros par opération et 80 euros par mois. Pour les personnes qui sont en situation de fragilité financière et qui entrent dans le dispositif « Offre spécifique clients fragiles (OCF) », ces montants sont respectivement au maximum de 4 et 20 euros.

À savoir toutefois : les intérêts débiteurs ne font pas partis des frais dont les montants sont plafonnés en cas de découvert bancaire. Ils sont donc facturés en plus par la banque.

Ces intérêts débiteurs sont le plus souvent prélevés par la banque en fin de mois ou de trimestre en cas d’utilisation de son découvert, et cette dernière doit prévenir ses clients concernés de ce prélèvement au minimum 14 jours à l’avance.

Autres dossiers

-

Ma carte bancaire ne fonctionne plus : 8 causes possibles ! La carte bancaire, en abrégé CB, est le moyen de paiement plébiscité par les Français. Créée en 1984, la CB, c’est aujourd’hui 685 Md€ de transaction avec plus de 76 millions de cartes...

-

Capacité d'emprunt et capacité d'endettement : quelle différence ? Capacité d’emprunt et capacité d’endettement sont des termes dont vous entendrez forcément parler si vous envisagez d’emprunter de l’argent auprès d’une banque ou d’un organisme...

-

Faillite d'une banque : que se passe-t-il ? Les clients sont-ils protégés ? En cas de faillite de leur banque, les clients bénéficient d’une garantie de dépôt et d’une indemnisation gérée par le Fonds de Garantie des Dépôts et de Résolution (FGDR) sileur...

-

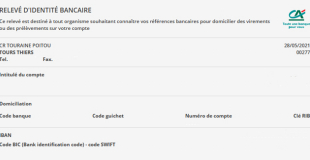

Tout savoir sur le RIB (Relevé d'Identité Bancaire) Chaque titulaire d’un compte bancaire dispose d’un Relevé d’Identité Bancaire (RIB) qui correspond en quelque sorte à la carte d’identité de son compte. Ce document, remis par la banque,...

-

Carte bancaire : comment la choisir ? Nos conseils Afin de ne pas manquer de liquidités ou de pouvoir régler ses achats dans les magasins ou sur Internet, il existe, aujourd’hui, de nombreuses cartes bancaires. Certaines ne sont valables que sur...

-

Financement participatif ou crowdfunding : caractéristiques et fonctionnement Le financement participatif (ou crowdfunding en anglais) désigne une forme de financement de projets divers (culturels, artistiques, environnementaux, entrepreneurials, etc.) alternative qui ne...

-

Comment sortir d'un interdit bancaire ? Quelles solutions ? Suite à des difficultés financières, votre banque vient de vous signaler que votre compte est frappé d’une interdiction bancaire. Cette interdiction est assortie d’un fichage au fichier...

-

10 façons de se faire un complément de salaire La vie devient de plus en plus dure et vos économies s’envolent. Vous avez un peu de temps devant vous ? Alors pourquoi ne pas en profiter pour vous faire un complément de salaire assez...

-

Chèque de banque : quelle différence avec un chèque classique ? Quand et comment l'utiliser ? Même s’il porte le même nom, un chèque de banque n’est pas du tout comparable à un chèque classique. Il n’est d’abord pas émis directement pas le détenteur d’un compte bancaire, mais...

-

Qu'est-ce qu'une déchéance du terme ? Un emprunteur qui laisse impayés plusieurs de ses remboursements de crédit, qui prennent la forme la plupart du temps de mensualités composées du capital dû, des intérêts et éventuellement...

-

Quelle différence entre le capital emprunté et le capital restant dû ? Lorsque l’on s’engage dans un crédit à la consommation ou un crédit immobilier, il est important de bien comprendre les termes utilisés par les organismes prêteurs. D’abord, pour pouvoir...

-

Commission de surendettement : rôle et fonctionnement La France a mis en place depuis 1990 un dispositif visant à prévenir et à traiter les situations de surendettement. Il s’agit d’une procédure spécifique qui s’adresse aux particuliers qui...