Chèque certifié : qu'est-ce que c'est ? Quelle différence avec un chèque de banque ?

Un chèque certifié et un chèque de banque désignent tous les deux des moyens de paiement sécurisés pour ceux qui en sont bénéficiaires. Ils sont en effet émis par la banque et assurent que le compte bancaire auquel ils sont rattachés disposent d’assez de provisions pour être honorés. Le chèque de banque présente néanmoins une meilleure garantie que le chèque certifié. Explications.

Qu’est-ce qu’un chèque certifié ?

Un chèque certifié fait partie de la grande famille des moyens de paiement au même titre que les pièces, les billets, les virements, les cartes bancaires, et l’ensemble des différents types de chèques dont disposent les particuliers pour effectuer leurs achats.

Le chèque existe en effet sous plusieurs formes : le « chèque de paiement » classique, utilisé le plus couramment, qui permet de régler une somme déterminée à un tiers, le « chèque visé » au dos duquel la banque émettrice appose sa signature pour prouver que le compte rattaché au chèque est bien approvisionné au moment où il est rédigé, le « chèque de banque » émis non plus par son détenteur, mais, à sa demande, par sa banque au profit de son créancier, et le « chèque certifié ».

Un chèque certifié est émis seulement si le compte bancaire auquel il est rattaché est assez approvisionné. Sa particularité réside dans le fait que la somme mentionnée sur un chèque certifié est bloquée sur le compte pendant 8 jours par la banque, c’est-à-dire que pendant cette durée un chèque certifié ne peut pas être sans provisions et son bénéficiaire est sûr d’être destinataire de la somme convenue.

On reconnaît un chèque certifié au fait que la banque appose sur ce type de chèque la mention « Provision bloquée pendant 8 jours » qui vaut certification, d’où le nom de chèque « certifié ».

La somme inscrite sur un chèque certifié est prélevée sur le compte bancaire concerné au moment de son émission. Mais si le chèque certifié n’est pas encaissé par son bénéficiaire avant la fin des 8 jours qui suivent la date d'émission, son paiement n’est plus garanti. Après ce délai, le chèque certifié redevient un chèque « normal », c’est-à-dire que son paiement n’est plus garanti si le compte n’est pas suffisamment approvisionné.

Pour bénéficier d’un chèque certifié, le plus souvent sollicité par le bénéficiaire car ce type de chèque est une garantie contre les chèques sans provisions appelés couramment « chèques en bois », le détenteur d’un compte bancaire doit en faire la demande à sa banque.

Il faut noter que toutes les banques ne proposent pas forcément la possibilité d’émettre des chèques certifiés. Celles qui permettent son utilisation facturent son émission (souvent aux environs de 10 euros) et informent les détenteurs de comptes bancaires du coût appliqué pour tout chèque certifié émis dans la convention de compte signée à l’ouverture de chaque compte.

Quelles particularités d’un chèque certifié par rapport à un chèque de banque ?

Un chèque certifié est assez semblable au chèque de banque. Il peut être émis seulement si le compte bancaire concerné est assez approvisionné. C’est la banque qui en est à l’origine, à la demande de leurs clients, et qui y appose son accord et sa signature pour qu’il soit payé.

Un chèque certifié et un chèque de banque sont préalablement remplis par la banque et ils mentionnent la somme exacte correspondant au paiement souhaité par le détenteur du compte bancaire.

D’un côté, le chèque certifié se reconnaît par la mention « Provision bloquée pendant 8 jours » apposée par la banque, de l’autre, le chèque de banque dispose d’un filigrane, comparable à celui figurant sur les billets de banque et sur les pièces d'identité, portant la mention « Chèque de banque » encadrée par deux semeuses et deux flammes et visible par transparence au dos du chèque.

La principale différence entre un chèque certifié et un chèque de banque est leur durée de validité. Si le paiement d’un chèque certifié est garanti pendant 8 jours à partir de son émission, la durée de validité d’un chèque de banque est beaucoup plus longue : un an et 8 jours (au passage, la même durée de validité qu’un chèque classique). En revanche, comme le chèque certifié, si le chèque de banque n’est pas encaissé avant la fin de cette période, son paiement n’est plus garanti.

Compte tenu de sa durée de validité, le chèque de banque est davantage utilisé pour des transactions d'un montant important telles que l’achat d’un bien immobilier, d’une voiture, etc., car il est plus sécurisé pour son bénéficiaire, surtout lorsqu’il ne connaît pas son émetteur ou n’est pas sûr de sa solvabilité.

Comme le chèque certifié, un chèque de banque est facturé par les banques, mais il coûte plus cher que le premier.

Autres dossiers

-

La caution solidaire : définition, dans quel cadre est-elle employée ? Décider d’être caution solidaire d’un tiers représente un engagement important. Se porter ainsi caution signifie en effet devoir se substituer à lui en cas de défaillance financière et...

-

Comment sortir d'un interdit bancaire ? Quelles solutions ? Suite à des difficultés financières, votre banque vient de vous signaler que votre compte est frappé d’une interdiction bancaire. Cette interdiction est assortie d’un fichage au fichier...

-

Prêt entre particuliers : quel fonctionnement ? Comment se protéger ? Bien que les taux d’intérêts aient fortement baissé ces dernières années, les banques sont de plus en plus exigeantes pour accepter certains prêts aux particuliers. De nombreuses personnes...

-

Autorisation de prélèvement : comment ça fonctionne ? Le prélèvement est un moyen de paiement courant, en particulier pour payer des dépenses récurrentes comme un loyer, ses impôts, des factures d’électricité, d’eau, etc. Vos créanciers...

-

Comprendre le TAEG (Taux Annuel Effectif Global) En matière de crédit à la consommation et immobilier, le Taux annuel effectif global (TAEG) correspond au coût, en pourcentage de la somme empruntée, des frais engendrés par un prêt et permet...

-

Bien gérer son budget familial : 10 trucs et astuces Vous avez un travail en CDI et de nombreux projets pour votre avenir. Afin de concrétiser au mieux vos rêves, il est nécessaire de savoir gérer votre budget. Que vous démarriez dans la vie ou...

-

Plan conventionnel de redressement : qu'est-ce que c'est ? Un plan conventionnel de redressement désigne un ensemble de mesures proposées par une commission de surendettement (un organisme administratif créé au niveau de chaque département dont la...

-

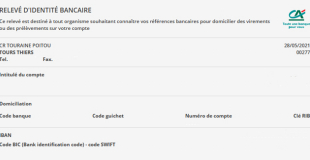

Tout savoir sur le RIB (Relevé d'Identité Bancaire) Chaque titulaire d’un compte bancaire dispose d’un Relevé d’Identité Bancaire (RIB) qui correspond en quelque sorte à la carte d’identité de son compte. Ce document, remis par la banque,...

-

Qu’est-ce que l'AMF (Autorité des marchés financiers) ? Quelles sont ses missions ? L’Autorité des marchés financiers (AMF) est une autorité publique indépendante dont la principale mission est de veiller au bon fonctionnement des marchés financiers en France. Cet organisme...

-

Donation à ses descendants : procédure, limite, quel coût ? Si vous avez de l’argent ou des biens et que vous désirez le transmettre à vos descendants du temps de votre vivant, sachez que c’est possible. Vous pouvez ainsi aider financièrement vos...

-

Taux fixe, taux variable, taux capé : définitions Lorsque l’on emprunte de l’argent à une banque ou à un autre type d’organisme bancaire, c’est-à-dire que l’on souscrit un crédit, qu’il soit à la consommation ou immobilier, cela...

-

Taux d'endettement : pourquoi un maximum de 33 %, arbitraire suivant ses charges ? Les banques se basent en pratique sur un taux d’endettement de 33 % maximum pour décider d’accorder ou non un crédit, et en particulier un crédit immobilier. Ce seuil permet de jauger la...